Titoli di Stato: non sono loro il pericolo per le banche

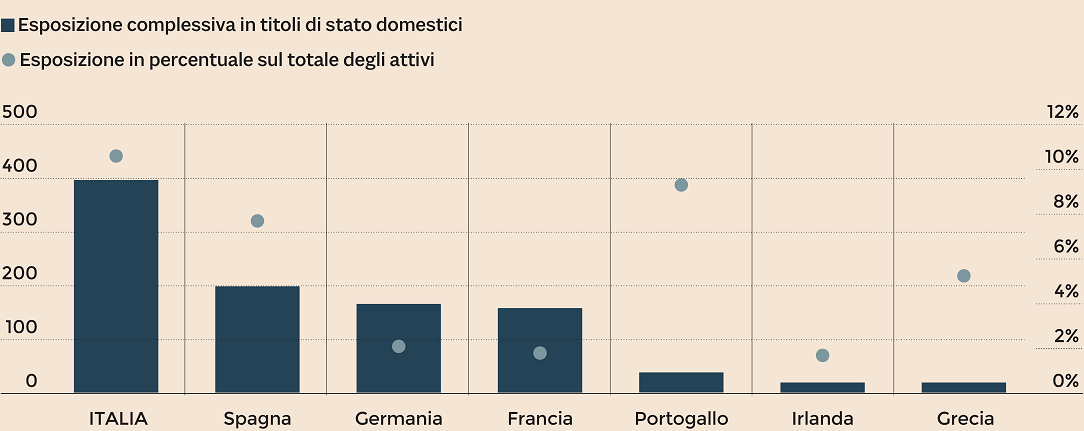

Nei tempi moderni, con comici meno geniali di Charlie Chaplin, uno dei problemi della banche è la loro ‘esposizione’ in titoli di Stato. Le banche italiane hanno in pancia circa 400 miliardi di titoli italiani per una percentuale di oltre il 10,7% del totale degli attivi. Rispetto ad altri Paesi europei una specie di primato, la Spagna, ad esempio, arriva solo a circa 200 miliardi per un 7,6% del totale degli attivi.

Esposizione in titoli domestici delle banche europee. Dati in miliardi di euro, scala sinistra e in percentuale, scala destra (Fonte: grafico elaborato da Ilsole24ore su dati Bce)

Ovviamente parliamo soprattutto di titoli a lunga scadenza perché è su questi titoli che si concentra l’altalena dello spread e soprattutto la speculazione, che per poter guadagnare dalle variazioni di prezzo ha bisogno di operare su lunghi periodi di tempo.

Quando lo spread sale il prezzo dei titoli cala e di conseguenza ha effetti negativi sul capitale di vigilanza delle banche, ovvero sul cosiddetto Cet1 Ratio, quel parametro che serve a misurare la solidità di un istituto. Per effetto dello spread in rialzo nel 2018, ad esempio, Intesa Sanpaolo ha ridotto la sua capitalizzazione di 45 punti mentre Unicredit di 39 punti; Ubi Banca di 52; Banca Mps di 67; Banco Bpm di 70 punti (fonte: Ilsole24ore).

Ovvia conseguenza di tale situazione è una perdita del valore degli istituti bancari anche sulle borse dove, appunto, i titoli bancari stanno registrando perdite continue contribuendo alla perdita generale di capitalizzazione delle stesse.

Eventi che si vuole far passare come eccezionali, distribuendo genesi e colpe e mistificando la semplice normalità di un sistema lasciato a se stesso. Tutto si dice e si scrive, tranne ammettere che quanto accade è la logica conseguenza della scelta di affidarsi alle dinamiche del mercato piuttosto che all’indirizzo statale e ai bisogni reali della maggioranza delle persone, che ha generato, tra le tante conseguenze, anche quella dell’instabilità bancaria e dell’insicurezza dei risparmiatori.

In un sistema del genere i titoli di Stato, utilizzati per finanziare lo Stato attraverso lo strumento delle Banche Centrali nate per garantire e rendere sicuro il debito del “sovrano”, diventano spazzatura e fonte di preoccupazione. Il tutto, per quelli attenti, a volte si confonde con la mistificazione politica.

I giornali e le pagine finanziarie si fermano ai dati tecnici, raccontano di come o cosa fare per ridurre l’esposizione dei titoli di stato al fine di evitare che le banche diventino troppo fragili e siano troppo esposte ai mercati, ma non arrivano alla scelta di base. I mercati sono amici del sistema e anzi tutti, dalla banca centrale europea a Bankitalia, dai rappresentanti europei a quelli nostrani, fanno a gara per tutelarli e lasciarli quanto più indipendenti si possa immaginare. Perché tutti, in particolare prima delle elezioni, ci tengono a dichiararsi liberali o liberisti, non senza la necessaria confusione semantica, perché nell’immaginario collettivo oltre il liberale e il liberista c’è il fascista o il comunista passando per il populista e il sovranista. Insomma quello che ci dicono realmente è: tranquilli noi vogliamo che tutto rimanga esattamente com’è adesso, anche le vostre lamentele.

Di conseguenza nessuno affronta seriamente il fatto che il problema nasce dalla scelta che il prezzo dei titoli di stato debba farlo il mercato, nessuno lo mette in discussione e nessuno dà i necessari spazi di discussione, o di democrazia, per rielaborare la scelta e quindi, di grazia, perché poi lamentarsi?

E come sostituire i 400 miliardi di titoli di stato in pancia alle banche? Potremmo fare come suggerisce il movimento internazionale Positive Money, molto attivo in Gran Bretagna, e quindi assicurare una specie di ‘pareggio di bilancio’ tra attivi e passivi, cioè prestare solo quello che si ha in cassaforte. In parole povere le banche dovrebbero avere tanti risparmi per quanti prestiti hanno intenzione di fare, ma a me piace utilizzare la carta di credito e quindi non sono di quest’opinione, anche se qualche tempo fa l’idea non mi era sembrata malvagia.

Nella nostra economia moderna le banche hanno il compito di far girare l’economia fornendo credito ma hanno anche il dovere di essere solide, di non fallire, di rassicurare i risparmi dei cittadini e di assicurare la moneta in circolazione sotto forma di credito. Per farlo non hanno molte opzioni, sempre se vogliamo rimanere in un’economia moderna e quindi attuale.

Le banche devono essere garantite e controllate dallo Stato attraverso una banca centrale dipendente dalle istituzioni pubbliche e non dai mercati. Le banche devono essere garantite a monte perché è ovvio che non hanno il denaro che prestano e che mettono in circolazione, creano denaro quando prestano e quindi quello che gira, e che permette all’economia di sostenere se stessa attraverso gli scambi, non può essere garantito solo dalla banca di turno o dall’allineamento di Giove con Marte, ma deve essere garantito da un solido sistema Parlamento-Stato-banca centrale. Altrimenti crolla, e per ricordarlo ai ferraresi c’è Carife.

Nel momento in cui il sistema riprende il suo corso normale i Btp ritornano a essere un asset sicuro perché uno Stato non può fallire su questo, potendo in ogni momento soddisfare le richieste di rinnovo dei titoli. Ma questo è vero solo se uno Stato è proprietario della sua moneta e della sua politica economica e di bilancio, ovvero se è sovrano come ad esempio lo stato italiano citato nella Costituzione, che però non esiste più da tempo. Oggi il titolo di stato non è più un titolo sicuro semplicemente perché è affidato al libero gioco dei mercati finanziari, a differenza di quanto succede ad esempio in Giappone dove i titoli di stato sono venduti alle famiglie e agli istituti giapponesi e quindi rappresentano solo un modo tra quelli possibili di far girare la moneta e quindi l’economia.

Certo, si dirà, però il Giappone cresce meno dell’Europa, il che è quanto dire! Sarà pure vero se calcoliamo la crescita attraverso il pil e le ‘fredde’ statistiche, ma se consideriamo la cosa, per esempio, dal punto di vista della disoccupazione scopriamo che quella giapponese ruota intorno al 3%, mentre noi fatichiamo a scendere sotto il 10%. Oppure potremmo calcolare la cosa in termini di efficienza e capacità di spesa, e qui scopriamo che loro ricoprono baratri e rifanno strade in un paio di notti mentre noi impieghiamo anni, quando ci viene permesso, per coprire un paio di buche nella piazza principale del paese. Loro ricostruiscono dopo gli Tsunami e i disastri nucleari mentre noi fatichiamo a rifare l’orlo al Castello estense perché prima dobbiamo rimettere a posto il foglio di bilancio statale, cioè il nulla.

Quindi le banche non sono in pericolo perché hanno in pancia asset poco sicuri come i titoli di Stato, ma l’economia è in pericolo perché qualcuno ha scelto che bisogna rendere dipendenti dal mercato i titoli di Stato, che le banche non debbano essere garantite dagli stati e che questi non possano controllare l’emissione dei titoli, l’interesse e la circolazione della moneta nonché l’emissione e la circolazione del credito bancario.

Le banche sono come il clima senza però una Greta Thunberg. Già tutte fallite e vittime di un sistema che non ha voglia di cambiare e di rigenerarsi perché costringerebbe troppi ricchi e potenti a fare un passo indietro.